価格変動の中で現在価格がどれほど高いかを偏差値で表したインジケーター、ボリンジャーバンドは順張り手法が本当の使い方だと知っていましたか?

世界で一番人気があるボリンジャーバンドの正しい手法について解説していきます。

概要対象者:FX・株のボリンジャーバンドの使い方を知りたい初心者

- ボリンジャーバンドの概要(定義・計算式)

- ボリンジャーバンドの設定(確率・3σ)

- ボリンジャーバンドの使い方(順張り手法・買い時など)

ボリンジャーバンドとは?初心者向け解説

| 指標 | ボリンジャーバンド(Bollinger band) |

|---|---|

| 難易度 | 3.0 |

| オススメ度 | 4,5 |

| 仕組み | 価格変動の中で現在価格がどれほど高いかを偏差値で表した指標 |

| 用途・手法 |

|

| 買いシグナル | +2σバンドウォークなど |

| 売りシグナル | -2σバンドウォークなど |

| 設定値(期間) | 短期:9日、10日 中期:20日・21日 長期:50日・100日 |

| 備考 | 世界で最も人気のあるトレンド系テクニカル指標 |

ボリンジャーバンドは、一定期間の価格の平均に対して上下の線でばらつき具合からどれだけ値動きがあったかを示すトレンド系インジケーターです。

単純平均移動線とストキャスティクスを組み合わせて誕生したのがボリンジャーバンドなんだ。

- 一定期間の平均値の動きを表すミドルライン

- 一定期間の標準偏差(平均価格に対するバラツキを具合)を表す上下の補助線(バンド)

ボリンジャーバンドの最大の特徴は、多くの情報量が得られるにもかかわらず一見して相場が判断できる「わかりやすさ」でしょう。

他のテクニカル指標と比較して、相場状況が把握しやすいことから世界で最も使われているテクニカル指標となります。

ボリンジャーバンドの計算式

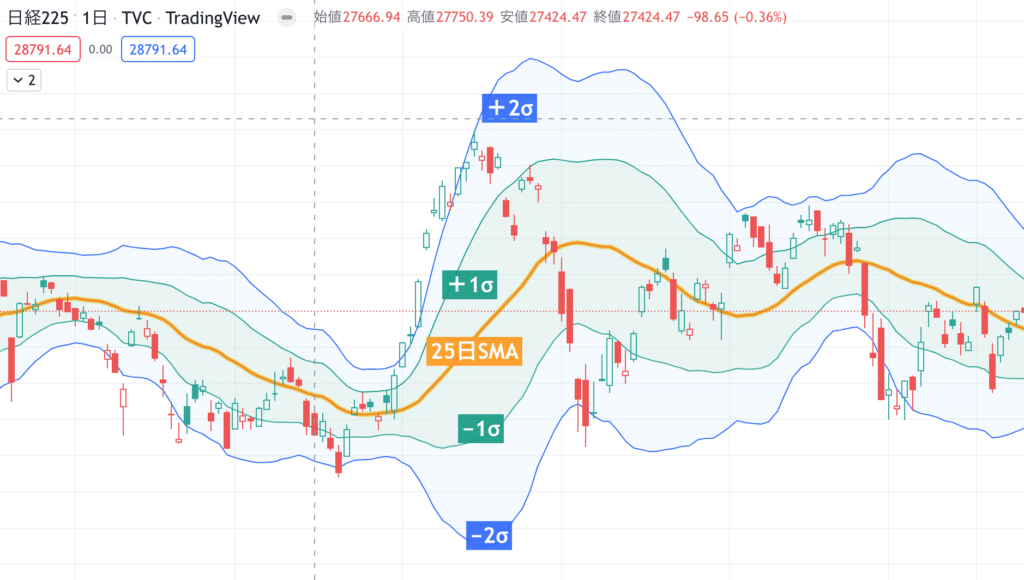

ボリンジャーバンドのミドルライン = 20日単純平均移動線(SMA)

+1σ= 20日単純平均移動線 + 標準偏差

+2σ= 20日単純平均移動線 +( 標準偏差 × 2 )

-1σ= 20日単純平均移動線 − 標準偏差

-2σ= 20日単純平均移動線 −( 標準偏差 × 2 )

ボリンジャーバンドの補助線は膨らんだり縮んだりしますが、ミドルラインと1σ、1σと2σはそれぞれ標準偏差の大きさで等間隔で広がっていることが計算式から分かりますよね。

統計学でのデータのばらつき具合のこと。

<標準偏差の計算方法>

- 全データの平均値を算出

- それぞれのデータと平均値の差を出して2乗(±をなくし、ばらつきを考慮するため)

- 2乗したものの平均値の平方根(2乗をもとに戻すため)が標準偏差

ばらつきが大きい(トレンド発生)→標準偏差は大きくなる

ばらつきが小さい(もみ合い相場)→標準偏差は小さくなる

つまり、価格変動の大きさをボリンジャーバンドの幅で表しているのがボリンジャーバンドなのです。

受験をしたことがある人なら「偏差値」という言葉を聞いたことがあるのではないでしょうか?

標準偏差は偏差値を出すこともできるため、σラインを偏差値で言い換えることもできます。

- +3σ:偏差値80

- +2σ:偏差値70

- +1σ:偏差値60

- ミドルライン:偏差値50

- -1σ:偏差値40

- -2σ:偏差値30

- -3σ:偏差値20

偏差値を使うことから、ミッドラインは単純平均でないと計算式に一貫性がなくなるので注意しましょう。

FXで活躍するボリンジャーバンドの最強手法

ボリンジャーバンドを活用すれば、トレンドの「方向性」、「強弱」、「終始」に関する情報がわかります。

FXでのボリンジャーバンドの見方

ボリンジャーバンドは、あらゆる時間帯、FXなどどんな金融商品でも問題なく機能し、トレンドの方向性、強弱、終始を読み取ることができます。

- σラインの突破:トレンドの継続

- σラインの反発:押し目や戻り

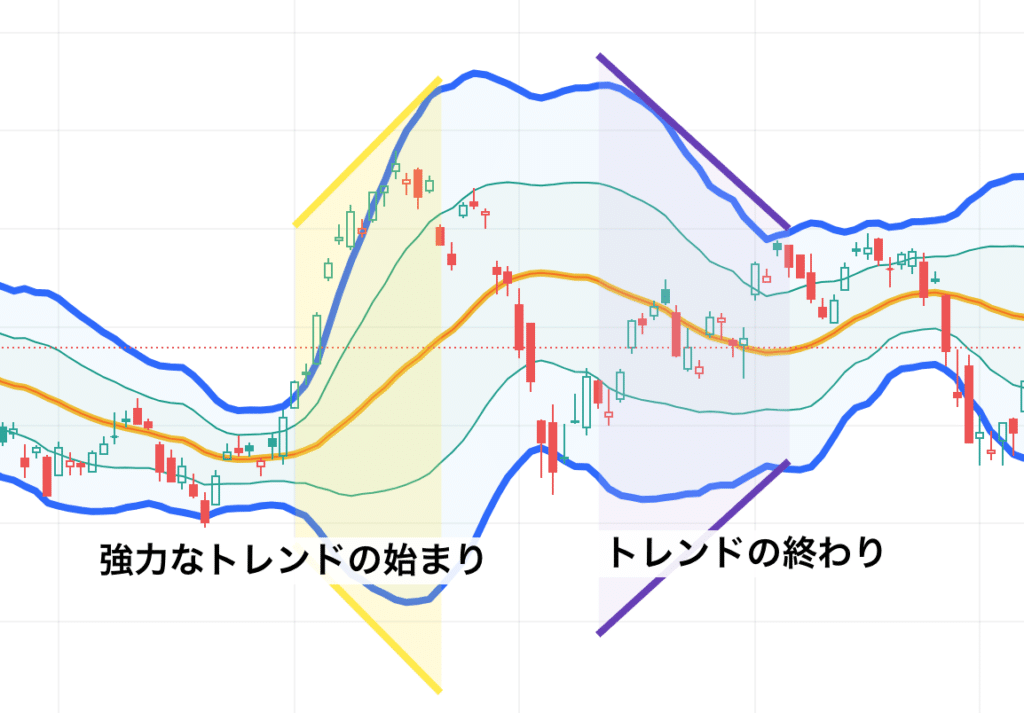

ボリンジャーバンドは基本的にボージとスクイーズを交互にくりかえしていますが、トレンドとボリンジャーバンドの動きは連動しています。

トレンドの始まりにはボージが発生し、逆にトレンドが終了するとスクイズが発生します。

- σラインの開き(ボージ):強力なトレンド(価格変動が大きい)

- σラインの収束(スクイーズ):トレンドの終わり(価格変動が小さい)

ボリンジャーバンドの最強組み合わせ手法

ボリンジャーバンドの鉄板的な利用方法は「順張り」です。

- ボリンジャーバンド(ミドルライン)

- バンドワイズ

- %bチャート

海外ではボリンジャーバンドで主観を徹底的に排除するために、わかりやすくしたインジケーターと組み合わせて利用することが多いです。

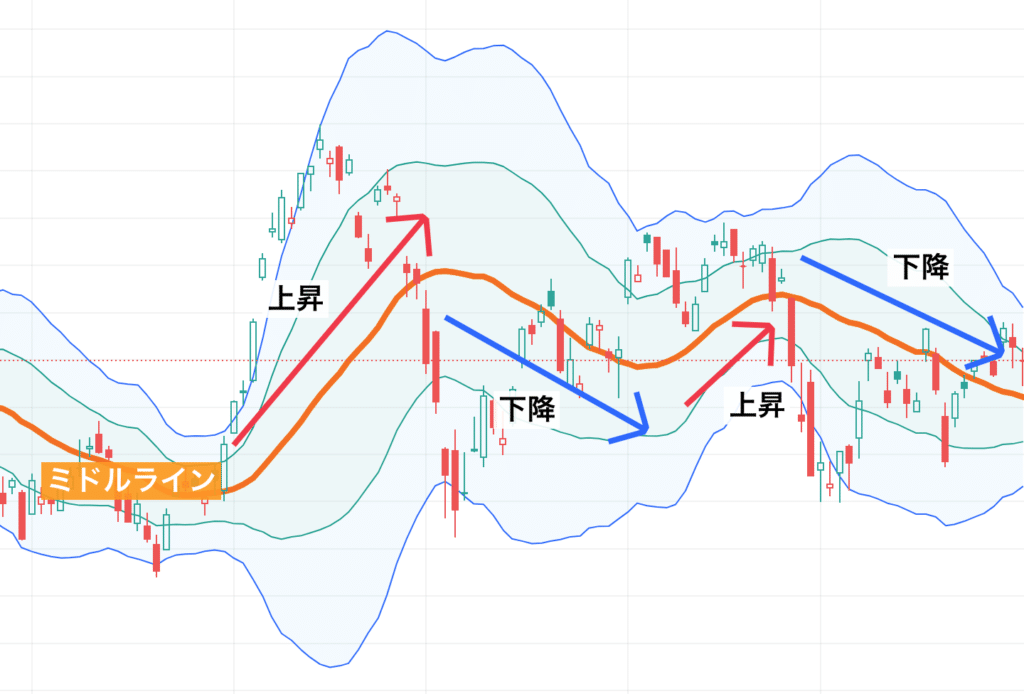

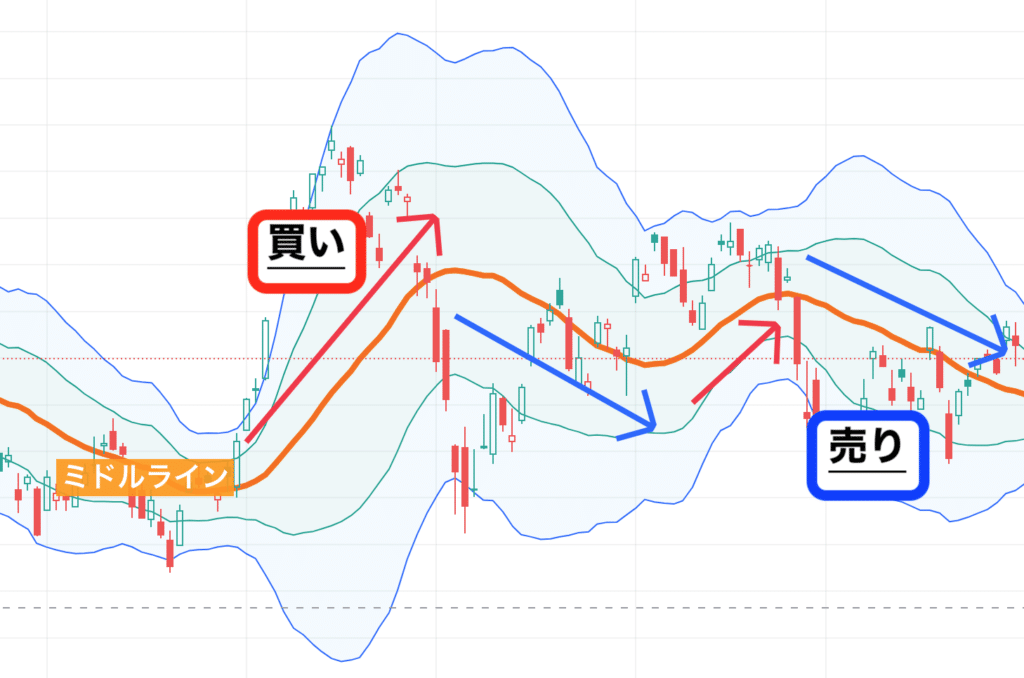

ボリンジャーバンドのミドルラインで順張り

ボリンジャーバンドを活用するときは、必ずミドルラインを見てください。

ミドルラインの使い方は、基本的には移動平均線と同じ。

ミドルラインは20が参照期間になっていることから、中期のトレンドの方向性を把握しましょう。

上昇トレンド(ミドルラインが全体的に右肩あがり)に買い、下降トレンド(ミドルラインが全体的に右肩さがり)に売るという投資戦略。

ボリンジャーバンドを使って負けている初心者ほど、トレンドをみていない傾向にあります。

σラインに対してローソク足が反発したか、突き抜けたかだけで判断すると、全体のトレンドに対して逆張りして損につながりやすいので注意してください。

せっかくボリンジャーバンドでトレンドの方向性を見れるので、ミドルラインでトレンドを把握してからトレードすることを習慣にしましょう。

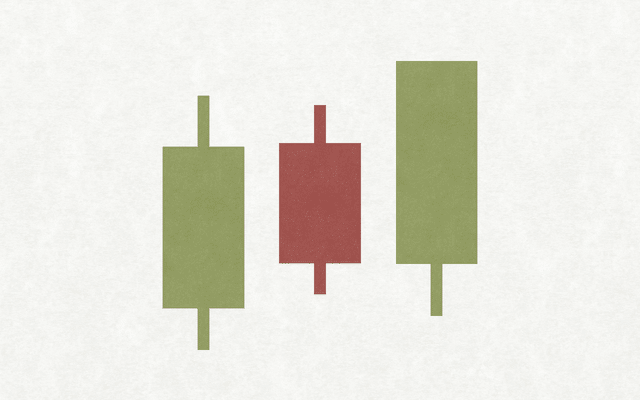

ローソク足は、価格変動をグラフ化した際に用いられるテクニカル分析の一つであり、江戸時代に米相場の先行きを読む手法として日本で考えられたテクニカル分析手法。 ローソク足を用いた分析は、テクニカル分析の基本となる指標の一つで …

ボリンジャーバンドとバンドワイズチャートで買シグナル判断

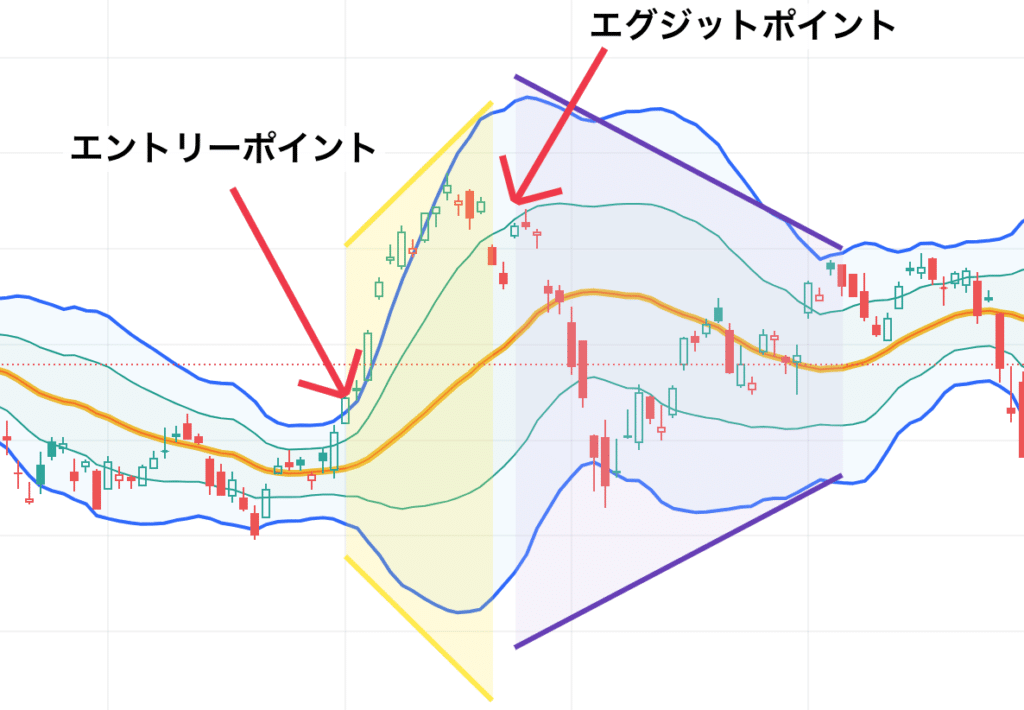

ボリンジャーバンドでは基本的にボージが発生したら買シグナルとしてエントリーし、スクイーズが発生したら撤退するというパターンで利用するのが基本的な使い方。

ただ、広がっているか狭まっているかだと少し主観的になってしまうので、別枠でわかりやすくしたバンドワイズチャートを利用するのがオススメ。

「バンド幅」を意味するバンドワイズという名前の通り、ボリンジャーバンドのバンド幅を別枠で折れ線グラフにしたチャートで、どこのバンド幅が一番広い・狭いかがパッと分かります。

- バンドワイズチャートが高い:エクスパンション=トレンド発生

- バンドワイズチャートが低い:スクイーズ=トレンド終了

なかでも130本前後の足のなかでバンドワイズチャートが一番低い状態のあとにシグマラインにタッチしたら最高のエントリーポイントになる可能性が高いので、注視しましょう。

%bでバンドウォークを把握

±2σに沿うようにチャートが動くときは「バンドウォーク」と呼ばれる状態になり、このタイミングでエントリーすることはハイリスク・ハイリターンの投資方法として知られています。

安定トレンドになると価格は±2σ近辺で小さく上下動しながらトレンド方向に動く。

ミドルラインとの交差をもって、終了とみなす。

一方で、±1σはどう使うのかというと、じつは開発者のボリンジャー氏は使ってません。

その代わりに、現在価格が過去20日の中で±2σで相対的にどれくらいかを示したチャートである、%bチャートを利用していました。

%bが100%以上か0%以下が続いている場合、バンドウォークが発生していることがわかります。

ただ、すでにポジションを持っている場合はある程度の含み益があるので、反転しても損失になりにくいことからバンドウォークが終わってから撤退するのがオススメです。

ボリンジャーバンド手法の最強早見表

ボリンジャーバンドの使い方をまとめると、下記のように判断するとよいでしょう。

| ミドルライン | 上昇 | 横ばい | 下落 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| バンドワイズ | ボージ | 横ばい | スクイーズ | ボージ | 横ばい | スクイーズ | ボージ | 横ばい | スクイーズ | |

| %b | +2σ〜 | 上昇トレンド発生 | バンドウオーク | トレンドの弱まり | 上昇トレンド収束予兆 | 逆張り | 上昇トレンド発生予兆 | トレンド転換 | ||

| +1σ〜 | 押し目 | 安定上昇 | トレンド収束 | 保ち合い | 保ち合い相場の終了予兆 | |||||

| ミドルライン〜 | 押し目の限界点 | トレンド転換予兆 | ||||||||

| 〜ミドルライン | トレンド転換予兆 | 戻し | 戻しの限界点 | トレンド収束 | ||||||

| 〜−1σ | トレンド転換 | 上昇トレンド収束予兆 | 安定下降 | |||||||

| 〜−2σ | 逆張り | 下落トレンド発生予兆 | 下落トレンド発生 | バンドウオーク | トレンドの弱まり | |||||

ボリンジャーバンドの確率と逆張り手法

ボリンジャーバンドは、間違った使い方が巷で流れています。

±1σ 68.2%

±2σ 95.44%

±3σ 99.73%

σラインについて、「統計学上で±1σが68.2%、±2σが95.44%、±3σが99.73%の確率で収まる」という説明を見かけますが、実際の相場では全く通用しません。

前提として、「正規分布である」場合に統計学的な確率があてはまるのですが、過去20日間の価格は正規分布ではありません。

正規分布とは、簡単に言ってしまえばデータに偏りがない状態のことです。

しかし、実際の相場ではトレンドが存在するため、過去の価格に偏りが存在しますよね。

結果として、ボリンジャーバンドの確率から逆張り手法として利用することは間違った使い方なので、初心者は注意してください。

重要なことは、シンプルに±1σ<±2σ<±3σの順に反発する力が大きくなるということ。

特に±3σの反発力は強く、突破するとトレンドが反転する可能性が高まります。

ボリンジャーバンドを活用しよう

FXで人気のボリンジャーバンドは、一つのテクニカル指標の中で得られる情報量は多くダマシが比較的少ないのは圧倒的な強みでしょう。

もちろん、他のテクニカル分析と組み合わせても効果的です。

例えば、天井を見極めるダブルトップやヘッド・アンド・ショルダーといったパターン分析を組み合わせることでダマシを回避する確率が引き上がります。

売買タイミングの精度を上げるためにオシレーター系テクニカル指標を組み合わせたり、方向性の精度を高めるためにMACDを組み合わせたりするのも有効かもしれません。

非常に有用性のある分析手法で、うまく活用すれば取引で利益を出すことが可能でしょう。

ただ、仮想通貨やマイナーな通貨ペアほど、テクニカル指標が通用しないセオリーに反した動きをするので、メジャーな通貨ペアで活用してください。

ボリンジャーバンドをFXで活用するならメジャーな米ドル/日本円、ユーロ/日本円がオススメです。

TradingView無料お試しキャンペーン中

PRO

月額$14.9530日間無料!!無料版と比較して数多くの機能がアンロックされるプラン。満足度の高くトレード初心者にオススメ。

PRO+

月額$29.9530日間無料!!TradingViewの色々な機能が開放されるコスパ最強のプラン。一歩先のテクニカル分析をにに必要な全てがここに。

PREMIUM

月額$59.9530日間無料!!全ての機能が開放されたプロ用の最高の有料プラン。妥協のない数多くの機能で、トレードを完全サポート