移動平均線はトレーダーで知らない人はまずいないといえ、見ている人が多く意識されやすいことから効果を発揮するため、必修といえるでしょう。

皆さんは移動平均線の活用方法として「グランビルの8法則」やゴールデンクロス・デッドクロスはご存知でしょうか?

概要対象者:テクニカル分析の入門者

- 移動平均線の概要(SMA・WMA・EMA)

- 移動平均線の見方(ゴールデンクロス・デッドクロス)

- グランビルの8法則

- TradingViewで利用できるオリジナルインジケーター(移動平均線を3本利用)

移動平均線とは?

| 指標 | 移動平均線(Moving Average) |

|---|---|

| 難易度 | 2.0 |

| 仕組み | 一定期間の平均価格を線で結んだトレンド系インジケーター |

| 用途・手法 |

|

| 買いシグナル | ゴールデンクロス (短期の線が長期の線を下から上に交差したとき。) |

| 売りシグナル | デッドクロス (短期の線が長期の線を上から下に交差したとき。) |

| 設定値(期間) | 日:5、10、13、21、25、50、75、90、200

週:9、13、26、52 月:6、12、24、60 |

| 起源 | 1920年頃のアメリカ |

| 備考 | 価格に遅行するため、ダマシがある |

移動平均線とは、一定期間期間の平均価格をつなげてできる折れ線グラフのトレンド系インジケーターです。

ロウソク足だと上がったり下がったりするのでトレンドがつかみにくいのですが、平均価格で表すことで値動きがなめらかになり、トレンドがわかりやすく判断できます。

相場が上がるか下がるかを判断するためのトレンド系インジケーターで、基本的なテクニカル指標といえます。

移動平均線は1920年頃に米国で開発されたテクニカル指標で、100年の歴史を持ちます。

同じ時期に日本でもからみ足という移動平均線があったらしく、同時開発された説とアメリカから伝わった説があります。

移動平均線の種類と計算方法

移動平均線には計算式によって様々なバリエーションがありますが、代表的な3つを覚えておけばいいでしょう。

- SMA(Simple Moving Average、単純移動平均)

- WMA(Weight Moving Average、加重移動平均)

- EMA(Exponential Moving Average、指数平滑移動平均)

他にも、ハル移動平均線や3重指数移動平均線、アルノー・レグー移動平均線がありますが、利用者は比較的少なく、移動平均線で一番有名なのはSMA(単純移動平均線)です。

SMAの計算方法

SMA = 一定期間の終値の合計 / 一定期間の本数

【例】21日間SMA = (1日目の終値+2日目の終値+・・・+21日の終値 ) / 21

1日経つごとに2日目の終値を1日目の終値にずらしていくことで平均が動くという仕組みです。

なので、SMAが上がるか、下がるかは、前日の移動平均の中で一番過去の価格が最新の価格よりも大きいか小さいかで決まります。

- 過去の価格を同じ比重で取り扱いしていること。

- 一定期間よりも前の価格を無視していること。

単純移動平均では2つのデメリットが生じることで、ダマシが入りやすい特徴があります。

問題点を解決するために生まれたのが、WMAとEMAになります。

WMAの計算方法

WMA = (1日目の終値+ 2日目の終値 × 2 +・・・+21日の終値 × 21) / (1 + 2 + … + 21)

最近の価格に比重をおいて平均を出したのがWMAです。

EMAの計算方法

海外ではEMAのほうが、SMAよりも人気です。

EMA = 前日のEMA + 2 ×(本日の価格 ー 前日のEMA) / (一定期間の本数 + 1)

前日以前のEMAが計算に含まれるため、過去の価格データはすべて含まれます。

移動平均線の期間

移動平均線は、5日、21日、25日、89日、200日の期間が利用されます。

ルールというよりも過去に色々と試した結果、よく利用されるようになったというものなので固定されているわけではありません。

移動平均線の見方とは?

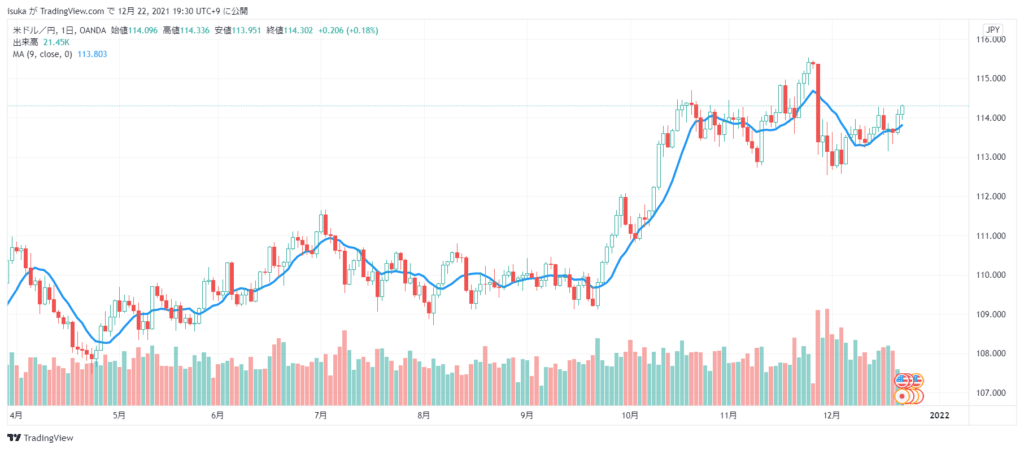

移動平均線の「向き」に注目する

移動平均線の最も基本的な見方としては「向き」に注目すればOK。

移動平均線の特徴として、価格変動の動きがなめらかになることにあります。

ロウソク足だとトレンドがつかみにくいですが、移動平均線なら一定期間のうちに買っている人が多ければ上向きになり、売っている人が多ければ下向きになります。

また、横ばいになっているときは、トレンドがないからレンジ相場という判断になります。

移動平均線はトレンドを視覚化させるのに効果的な指標といえるでしょう。

移動平均線は支持線や抵抗線になる

移動平均線は向きだけでなく、支持線や抵抗線として意識されるという性質があります。

相場で意識する人が多いぶん、一つの節目となることがあり、移動平均線付近で跳ね返されることがあります。

例えば、移動平均線が上向きの上昇トレンドの際に一度ローソク足の勢いが弱まっても押し目買いが入ることが少なくありません。

特に移動平均線を超えたあとの調整や戻りの目安として利用されることが多いです。

移動平均線は短期・中期・長期を組み合わせる

一般的に移動平均線は、平均する期間が異なった複数の移動平均線を組み合わせて使うことが多いです。

複数の移動平均線を利用することで、「トレンドの強弱」も判断できるようになるためです。

ただ、多すぎても訳が分からなくなるので、基本的には短期線、中期線、長期線の3つで分析することがほとんど。

というのも、前提として短期トレーダーは短期線をみて、長期トレーダーは長期線をメインでみます。

そうすることで、それぞれのトレーダーがどのように市場を考えているがわかります。

例えば、短期線が上向きで、長期線が下向きの場合、短期トレーダーは上昇トレンドに転換すると判断していて、長期トレーダーはまだ下落トレンドが継続していると判断していることになります。

したがって、短期、中期、長期がどれも同じ方向を向いていたら見解が一致してトレンドとしては強いといえるでしょう。

それぞれの決まった期間があるわけではないのですが、一般的には下記の期間がよく利用されます。

短期線:25日

中期線:75日

長期線:200日

ただ、移動平均線の期間がどの市場にも当てはまるわけではありません。

『先物市場のテクニカル分析』(ジョン・マーフィー著)の中で、利用する市場ごとに最適な移動平均線は異なるという研究結果がでています。

どの市場でも常にうまく働くといったような移動平均線は存在しない。言い換えれば各市場ごとに、それぞれ最適な移動平均があるようだ

-『先物市場のテクニカル分析』(ジョン・マーフィー著)

市場に参加しているトレーダーがそれぞれ、どの期間でみているのかが異なるためで、移動平均線の期間は市場の流動性によって決めるのが良いといえます。

仮想通貨のように市場が若く変動が大きい場合ほど期間を長くするのがオススメ。期間を長くすることで、ノイズを少なくなることから比較的多くの市場参加者は長期で見ていることが多いからです。

一方で、東証一部の銘柄ように価格の変動幅が少なく流動性が高い市場に関してはダマシが比較的少ないので、期間を短くして市場のトレンドに掴むやすくするといった工夫ができます。

『先物市場のテクニカル分析』(ジョン・マーフィー著)の中で、移動平均線に関する研究結果が載せられています。

長期移動平均のほうが、短期より成果が良い。

分かれ目は40日平均あたりで、60~70日平均が最適な平均日数-『先物市場のテクニカル分析』(ジョン・マーフィー著)

トレンドは必ず短期線から始まるので市場の変化をいち早く反映できるのですが、その分「ダマシ」も少なくありません。そのため、ノイズの少ない長中期線で十分にマーケットのトレンドを把握しておく必要があります。

移動平均線の使い方

移動平均線は基本的にトレンドに沿った順張りで使います。

ゴールデンクロス・デットクロス

移動平均線の基本的な使い方として、トレンドの転換点を価格と平均移動線の交差を利用して分析する「ゴールデンクロス」「デッドクロス」が挙げられます。

- ゴールデンクロス

- 移動平均線が下降トレンドの後に、横ばいから上昇に方向転換して、価格(短・中期線)が短(中・長)期線を下から上に抜けたとき《買い》

- デッドクロス

- 移動平均線が上昇トレンドの後に、横ばいから下落に方向転換して、価格(短・中期線)が短(中・長)期線を上から下に抜けたとき《売り》

平均移動平均線と現在の価格を比較することで、該当期間の平均値と現在の価格を比較して平均的にどれくらいの損益を出しているかがわかります。

21日移動平均線が100円で現在の価格が1ドル101円であれば、過去21日間の平均価格が1ドル100円なので、1円の利益がでていることになります。

ゴールデンクロスは損していた買いポジションの人たちに利益がでる分岐点、デットクロスは利益を出していた人たちが損し始める分岐点になるわけです。

損失を出しているか、利益を出しているかで市場に参加しているトレーダーが強気か弱気か切り替わることから、心理的なターニングポイントとしてのシグナルになります。

ただ、価格だと交差するタイミングが分かりづらいことを改善するために現在では、短期と長期の2本の平均移動線をゴールデンクロス、デッドクロスとしています。

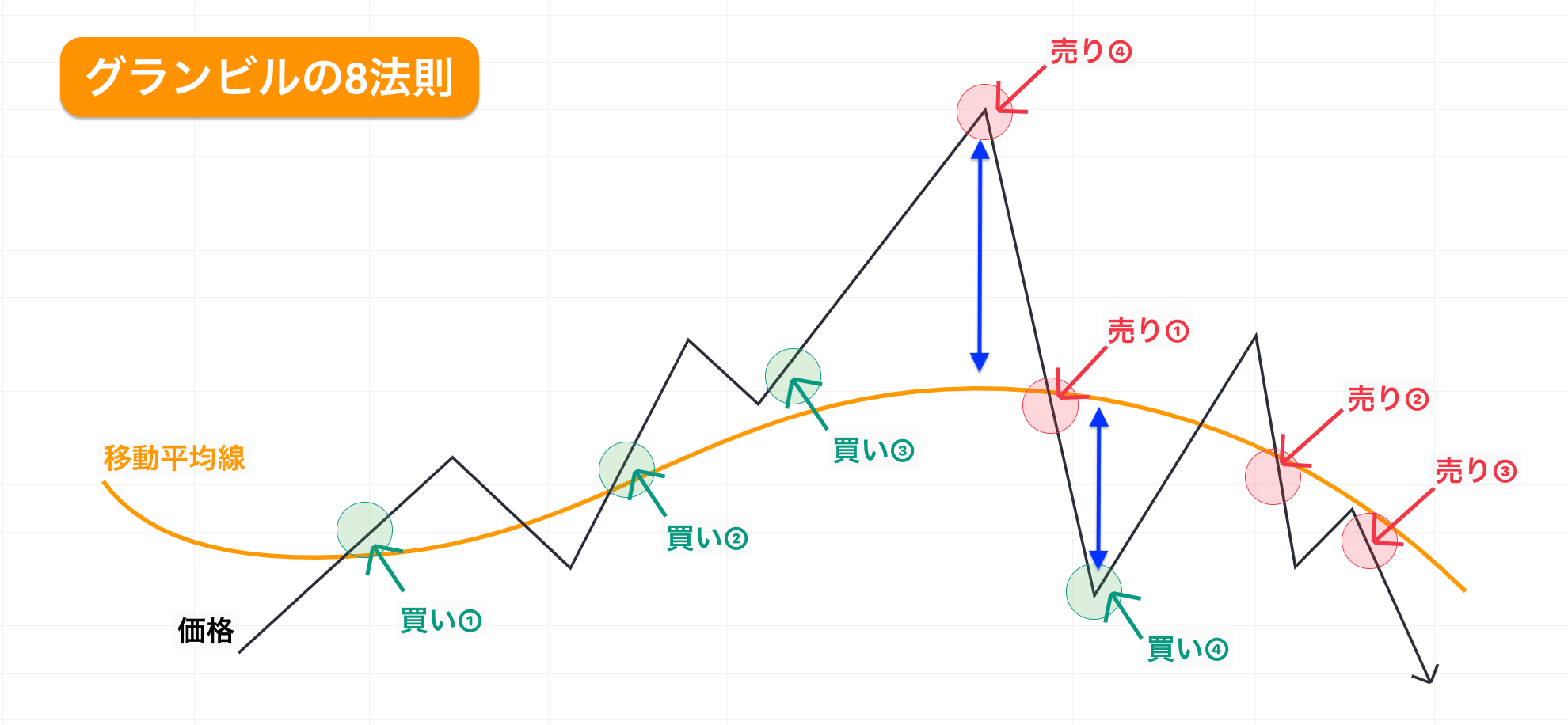

グランビルの8法則

なお、ゴールデンクロスやデットクロスはを極めるには、移動平均線を有名にした世界的アナリストJoseph E. Granvilleの提唱したグランビルの8法則を知る必要があります。

グランビルの法則は、買いパターン4つと売りパターン4つからなる非常にシンプルな内容です。

- グランビル第一法則:買いの第1段(強い買い)⇒《ゴールデンクロス》価格:平均線を上に抜く、平均線:長期下落or横ばい→上昇

- グランビル第二法則:押し目買い(弱い買い)⇒《ダマシのデッドクロス》価格:平均線を一瞬下に割り込んだあとに反発、平均線:上昇中

- グランビル第三法則:買い乗せ(買い)⇒《押し目の終了》価格:横ばい・下落→平均線と交差しないで再び上昇、平均線:上昇中

- グランビル第四法則:自律反発の買い短期の買い⇒《下降トレンドの戻し》価格:異常に平均線とかけ離れて下落

- グランビル第五法則:売りの第1段(強い売り)⇒《デッドクロス》価格:平均線を下に抜く、平均線:長期的に上昇→横ばいor下落

- グランビル第六法則:戻り売り(弱い売り)⇒《ダマシのゴールデンクロス》価格:平均線を一瞬上に抜いたあとに反落、平均線:下落中

- グランビル第七法則:売り乗せ(売り)⇒《押し目の終了》価格:横ばい→平均線と交差しないで再び下落、平均線:下落中

- グランビル第八法則:自律反落の売り(短期の売り)⇒《上昇トレンドの戻し》価格:異常に平均線とかけ離れて上昇

相場の基本として50年以上活用されており、多くのトレーダーが意識しているので、理解しておくためでもメリットがあります。

1960年にアメリカの分析者であるジョセフ・E・グランビルがグランビル法則を出してから、平均移動線は有名になったんだ。だから、グランビルの法則こそが平均移動線のすべてといっても過言ではないでしょう。

ただし、グランビルの法則は必ず成功するわけではなくダマシもあるので、他のテクニカル分析とあわせて総合的に判断しましょう。

TradingView無料お試しキャンペーン中

PRO

月額$14.9530日間無料!!無料版と比較して数多くの機能がアンロックされるプラン。満足度の高くトレード初心者にオススメ。

PRO+

月額$29.9530日間無料!!TradingViewの色々な機能が開放されるコスパ最強のプラン。一歩先のテクニカル分析をにに必要な全てがここに。

PREMIUM

月額$59.9530日間無料!!全ての機能が開放されたプロ用の最高の有料プラン。妥協のない数多くの機能で、トレードを完全サポート